貯金が増えてきたら、資産運用を始めてみましょう。

まだ貯金が多くない人でも、資産運用の知識を身につけるために、少額投資を経験しておくのも良いでしょう。

この記事では、資産運用をやった事がない人に向けて、投資の仕組みとその方法を解説します。

目次

資産運用とは?

資産運用とは、持っている資産を活用して利益を得ることです。

よくお金がお金を呼ぶなんて言いますが、まとまったお金には増殖する力があります。

身近なことに置き換えてみると、銀行に預金していると貰える利子のように、実際に物を売らずとも人に貸すことでお金は増やせます。

この力を利用して、自分で働かずにお金を増やすことが資産運用です。

預金も資産運用の一つ

先ほどは銀行の利子を例に挙げましたが、預金も資産運用の1つです。

預金をすると、このようなメリットがあります。

- 元本が保証されている(預けた額より減らない)

- いつでも引き出して使える

- 盗難や災害によって失う可能性が低い(お金を守れる)

株や債券に投資した場合、現金に替えるのには時間や手間がかかります。

急にお金が必要になったときに、いつでもどこでも引き出して使えるのは大きなメリットです。

しかし、現在の金利だとお金が増えることはほとんどありませんので、預金だけしておくのは得策とは言えません。

お金を銀行に預けておくのは勿体ない

今となっては金庫のような使い方をしている預金ですが、増やす守る共に最強だった時代がありました。

それはバブル時代の定期預金で、年利8%を超えていました。

つまり、10年預けておくだけで預金額が2倍以上になるのです。

しかも元本は保証されています。まさに夢のような時代ですよね。

しかし、今となっては預金の金利は無きに等しいのです。

したがって、持ってるお金を全て預金するのではなく、ある程度は他の金融商品に投資したほうが将来の資産を増やせます。

「72の法則」

72を利子(%)で割ると、貯金額が2倍になるまでの年数がわかる法則。

上の例だと、金利が8%なので、

- 72÷8(%)=9(年)

9年で金額が倍になることがわかります。

インフレのリスク

将来物の値段が上がれば、同じ物を買うためにはもっと沢山のお金が必要になります。

50年前の大卒初任給が1万円代だったことを考えると、現在は物の値段がかなり上がっている状況です。

仮に50年前に1万円を貯金していたらどうなるでしょうか。

当時は一か月暮らせるだけの価値があったお金が、今では1ヶ月分の食費にもなりません。

つまり、長い間銀行にお金を預けていて物の値段が上がった場合、相対的にお金の価値が下がってしまいます。

これがインフレのリスクです。

また、経済は緩やかにインフレしていくことが良いとされています。

今後経済が発展していければ、物の値段は少しづつ上がっていきます。

銀行にお金を預けたままにしていると、損をしてしまう可能性が高いのです。

基本は長期投資

投資といえばPCの前に張り付いて短期売買を繰り返すような、ギャンブル性の高い金融商品を想像します。

しかし、資産運用の場合は、なるべく長期保有できて確実性の高い投資先を選びましょう。

なぜなら、数十年後の未来に向けて投資をするのに、値動きの激しい金融商品は不向きだからです。

少し前に流行った仮想通貨がいい例で、ビットコインは一年で価値が1/4になりました。

せっかく貯めたお金を仮想通貨に替えていたら、いつ暴落するのか不安で夜も眠れませんよね。

だから、資産運用には長期投資を選択しましょう。

インデックス投資がおすすめ

インデックス投資とは、ある市場の平均価格と同じ値動きをする金融商品です。

例えば、日経平均株価と同じ値動きをする金融商品があるとします。

日経平均が22,000円なら、同じくらいの価格で購入できます。

ある日、日経平均が23,000円になった場合、22,000円で買ったその金融商品も23,000円になり、1,000円の利益を上げることができます。

逆もあります、日経平均が21,000円となった場合には1,000円の損をします。

一見すると、普通の株を買うのとなんら変わりは無いように感じますが、インデックス投資には市場全体に投資できるメリットがあります。

その市場の中でどの銘柄が上がっても、利益を上げれるので、銘柄ごとに買い分ける必要がありません。

さらに、価格が下がった場合でも、他の銘柄との平均なのでリスクが分散されます。

世界の経済は成長を続けている

日本に住んでいるとあまり実感が湧きませんが、世界の経済は毎年少しづつ成長しています。

今後成長するであろう市場全体に投資すれば、比較的安全に利益を上げることができます。

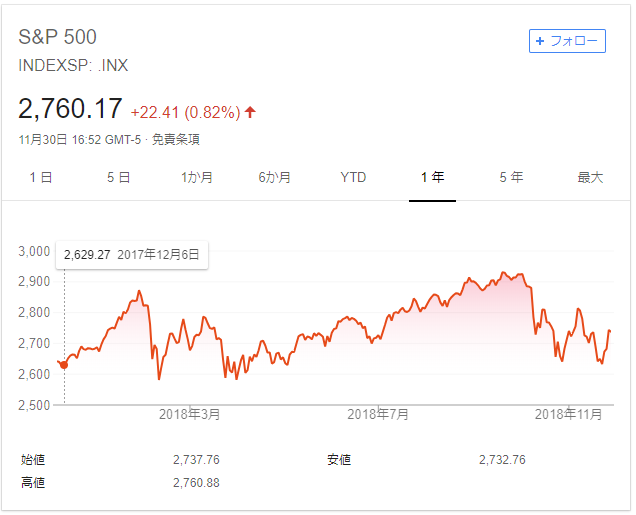

参考にアメリカの平均株価を見てみましょう。

ますは、アメリカの代表的な500銘柄の平均株価指数である、「S&P 500」の1年間のグラフです。

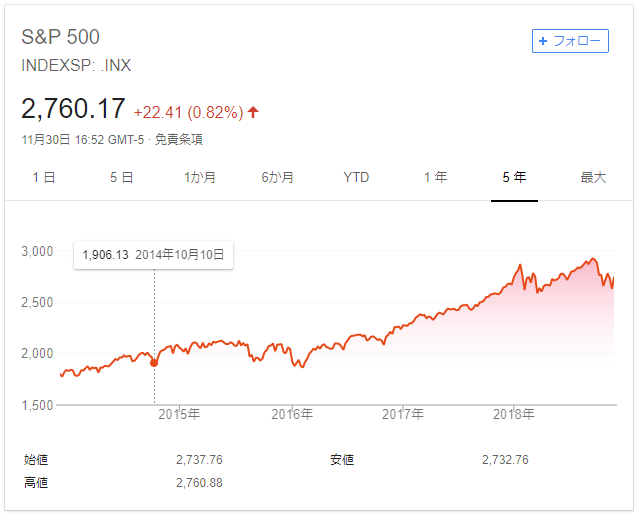

次に、S&P 500のグラフを5年間にしてみました。

1年間のグラフを見ると、減ったり増えたりを繰り返していきます。

ですが、5年間のグラフを見ると、右肩上がりで成長しています。

5年前と現在を比較すると、平均株価が約1.5倍になっていますね。

続いて、アメリカの平均株価と同じ動きをする銘柄の、VTI(バンガード・トータル・ストック・マーケットETF)の値動きを見てみましょう。

こちらは5年間のグラフです。

画像を比較すると、「S&P 500」と「VTI」はほとんど同じ値動きをしていますね。

この「VTI」を5年前に買っていた人は、今頃評価額が1.5倍になっていることでしょう。

つまり、インデックス投資とは、経済の成長に投資してリターンを得る手法です。

インデックス投資を色々な国で行えば、経済成長の恩恵を受けれるだけでなく、景気に左右されずに利益を上げることができます。

試しにやってみることが大切

投資は自分のお金がかかってないと、真剣に学べないものです。

勉強代だと思って、貯金代わりに毎月1万円を積み立てる形で始めてみましょう。

基本的にローリスク・ローリターンのため、元本を割ることはありますが、インデックス投資ならそこまで損することもありません。

むしろ長期的に投資していけば、少しづつ利益を上げることができます。

自分のお金で市場に参加することにより、投資の勉強をやる気になりますので、今後の資産運用に役立つ知識を身につけられます。

初めての投資にはロボアドバイザーがおすすめ

ここまで色々解説してきましたが、始めて投資を行う人には、ロボアドバイザーをおすすめします。

ロボアドバイザーとは、自動で資産運用を行ってくれるサービスです。

お金を預けると、株、投資信託、債券、不動産、金などの金融資産に対して、最適な配分で投資してくれます。

先ほど例に挙げたVTIも購入対象になっています。

基本的な投資の方針は、海外ETFの買い付けによるインデックス投資です。

実際にお金を動かしながら、長期投資について学ぶいい機会になります。

さらに、税金などの面倒な手続きも全て自動でやってくれます。

毎月の積立金額を設定してしまえば、こちらからすることは何もありません。

初めて資産運用に挑戦する方は、ロボアドバイザーに積み立て投資をしながら、投資について学んでいきましょう。

最後に

銀行の金利がほとんど無くなった今。

預金をしておくことが、必ずしも良い選択ではなくなってしまいました。

投資に関する知識を学んで、自分の資産を守り育てていきましょう。

まずは毎月1万円から、ロボアドバイザーに積み立て投資を始めてはいかかでしょうか?